En este mundo globalizado, cada vez es más común que cualquier persona pueda realizar la prestación de servicios desde su país de origen a otros países, y a la inversa, servicios de otros países al propio.

En ese tenor, nos encontraremos con la situación que dichos prestadores de servicio no residentes en territorio nacional no cuentan con un registro ante las autoridades mexicanas y, por lo tanto, no disponen de los medios para emitir un CFDI con los requisitos necesarios para la deducibilidad en México.

Lo anterior lo considera la autoridad, quien por medio de la resolución miscelanea fiscal, nos aporta el camino para poder deducir dichos pagos.

- Nombre, denominación o razón social; domicilio y, en su caso, número de identificación fiscal, o su equivalente, de quien lo expide.

- Lugar y fecha de expedición.

- Clave en el RFC de la persona a favor de quien se expida o, en su defecto, nombre, denominación o razón social de dicha persona.

- Los requisitos establecidos en el artículo 29-A, fracción V, primer párrafo del CFF.

- Valor unitario consignado en número e importe total consignado en número o letra.

- Tratándose de la enajenación de bienes o del otorgamiento de su uso o goce temporal, el monto de los impuestos retenidos, así como de los impuestos trasladados, desglosando cada una de las tasas del impuesto correspondiente; o bien, se adjunte al comprobante emitido por el residente en el extranjero sin establecimiento permanente en México, el CFDI que emita el contribuyente por las retenciones de las contribuciones que efectuó a dicho residente en el extranjero.

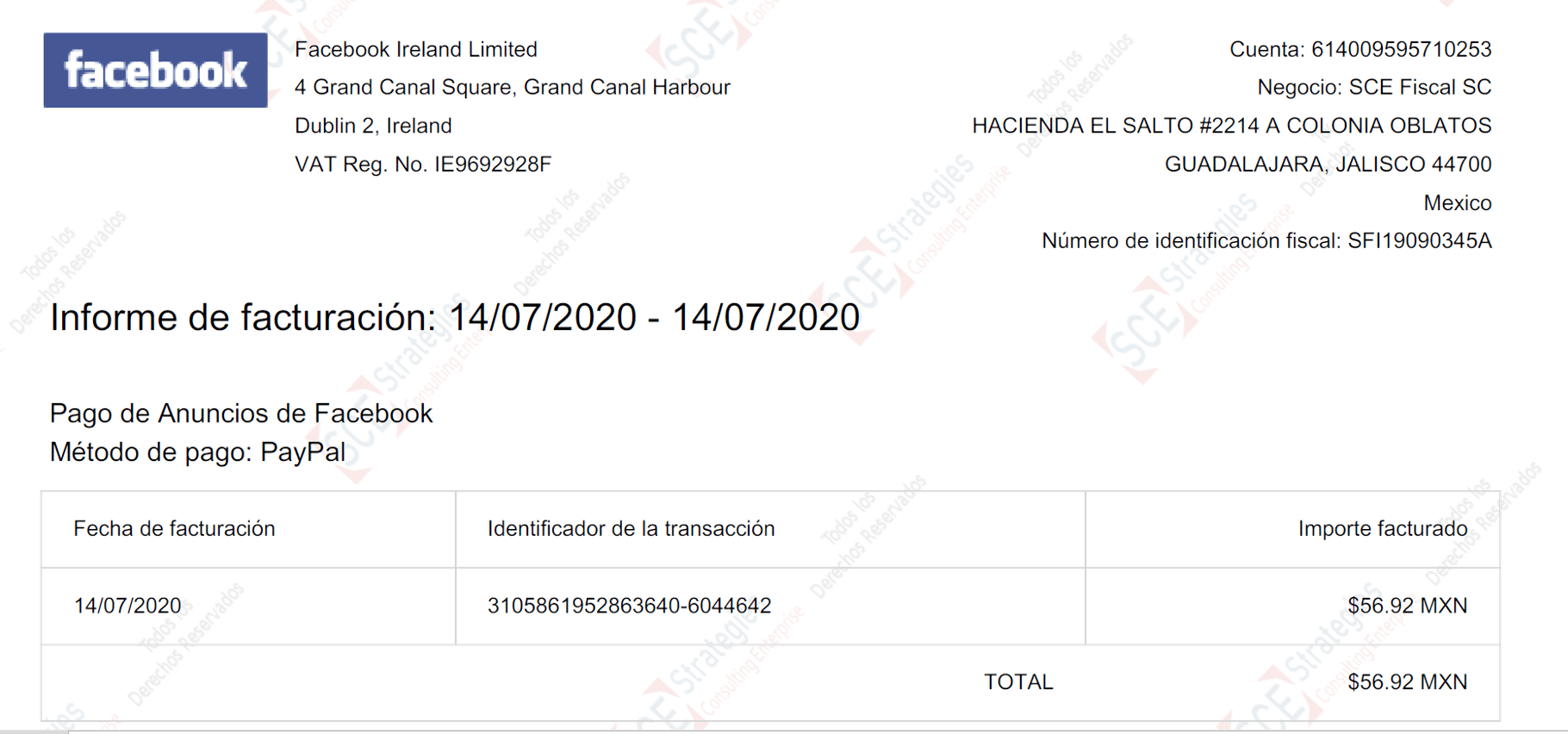

SCE Fiscal te muestra un ejemplo propio de un documento que cumple con los requisitos antes mencionados:

En el ejemplo del comprobante de Facebook, para efectos de deducirlo debería de enterar algún impuesto o solo con el pago del comprobante es suficiente?

Buenos días estimado Enrique. En el caso particular que nos comentas, unicamente con el comprobante de pago que reúna los requisitos fiscales para comprobantes provenientes del extranjero es suficiente. No es necesario pagar impuestos adicionales, como si sería el caso de una importación de bienes físicos. Cualquier situación estamos a tus ordenes.

Hola, en mi caso particular, tengo una consultoria educativa en linea y con base en Estados unidos, una empresa de idiomas en linea en Mexico, ha requerido mis servicios. Como pueden deducir el pago a mi consultoria en sus declaraciones en Mexico?

Buen día Mrs. Cynthia, con un INVOICE, tradicional que cumpla los requisitos de emisión en Estados Unidos y que cuente con los datos del contribuyente mexicano (RFC / Nombre) será suficiente. Saludos cordiales.

Buenos dias, una persona fisica adquirio en el extranjero personalmente un bien estrictamente necesario para su actividad. Le expidieron un comprobante por la adquisicion con las retenciones de impuestos correspondientes y a su nombre. Ese solo hecho consta para realizar la deduccion en Mexico? El impuesto lo puede acreditar aqui en Mexico? En caso de proceder la deduccion? Muchas gracias.

Gracias por escribirnos, su pregunta requiere una revisión a detalle de su situación, tenemos que analizar elementos como el artículo adquirido, impuestos retenidos, e información adicional disponible dependiendo el artículo adquirido,si gusta podemos agendar una cita para apoyarle, dejamos el numero de contacto y esperamos la cita. 33 3821 7176